🔍 Hoe een balans analyseren

Het analyseren van de balans is essentieel als belegger.

Je wilt beleggen in bedrijven die financieel gezond zijn.

In dit artikel leer je hoe ook jij een balans kan lezen.

Wat is een balans?

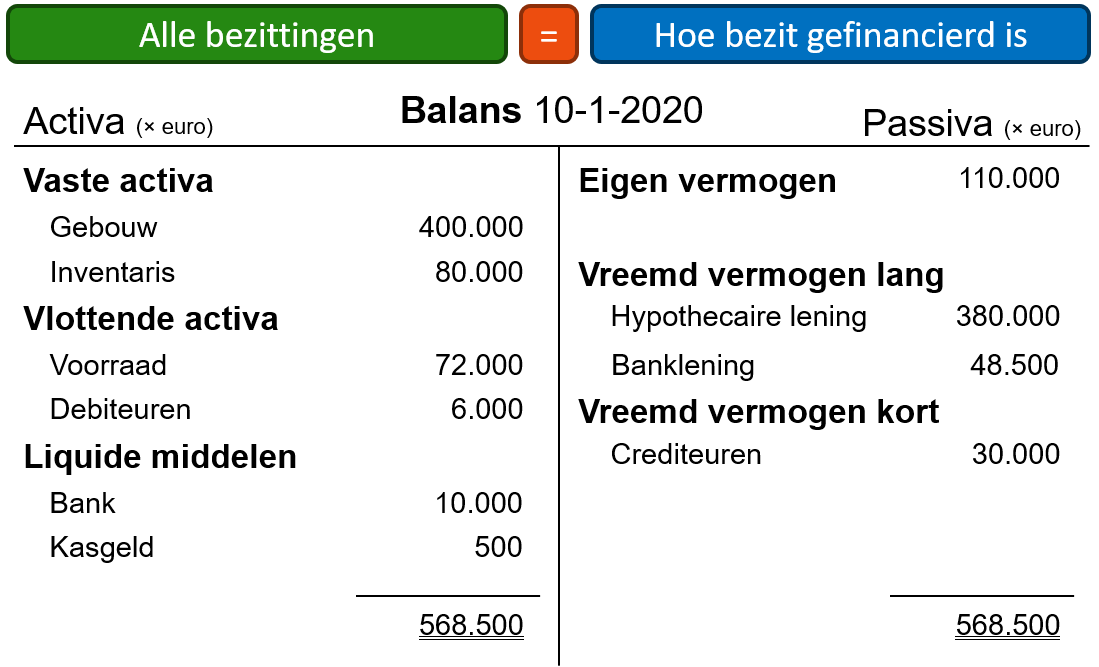

Een balans is een financieel overzicht dat drie dingen van een bedrijf laat zien op een specifiek moment:

- Activa (de bezittingen van het bedrijf)

- Passiva (de bronnen waarmee het bedrijf gefinancierd is)

- Eigen vermogen

Kortom, een balans laat zien wat een bedrijf bezit en wat het verschuldigd is.

Balans = momentopname

Het is heel belangrijk om te begrijpen dat een balans een momentopname is van de financiële gezondheid van een bedrijf.

Dit is een fundamenteel verschil met een winst- en verliesrekening en een kasstroomoverzicht, aangezien deze overzichten gemeten worden OVER een bepaalde periode.

Balans = momentopname —> op een bepaald moment

Winst- en verliesrekening en kasstroomoverzicht = video —> gemeten over een bepaalde periode

Dit betekent ook dat een management met slechte bedoelingen hun balans kan manipuleren wanneer de foto genomen wordt.

Daarom geef ik de voorkeur aan beleggen in bedrijven met integer management en skin in the game.

Activa

De activa van een bedrijf laten alles zien wat het bedrijf bezit.

We maken een onderscheid tussen vlottende activa en vaste activa.

Vlottende activa: activa die binnen 1 jaar in cash kunnen worden omgezet

Voorbeelden van vlottende activa: bankrekeningen, kortlopende beleggingen, vorderingen en voorraden

Vaste activa: activa die moeilijker in cash kunnen worden omgezet

Voorbeelden van vaste activa: gebouwen, voertuigen, goodwill (de premie die betaald wordt bij een overname) en patenten

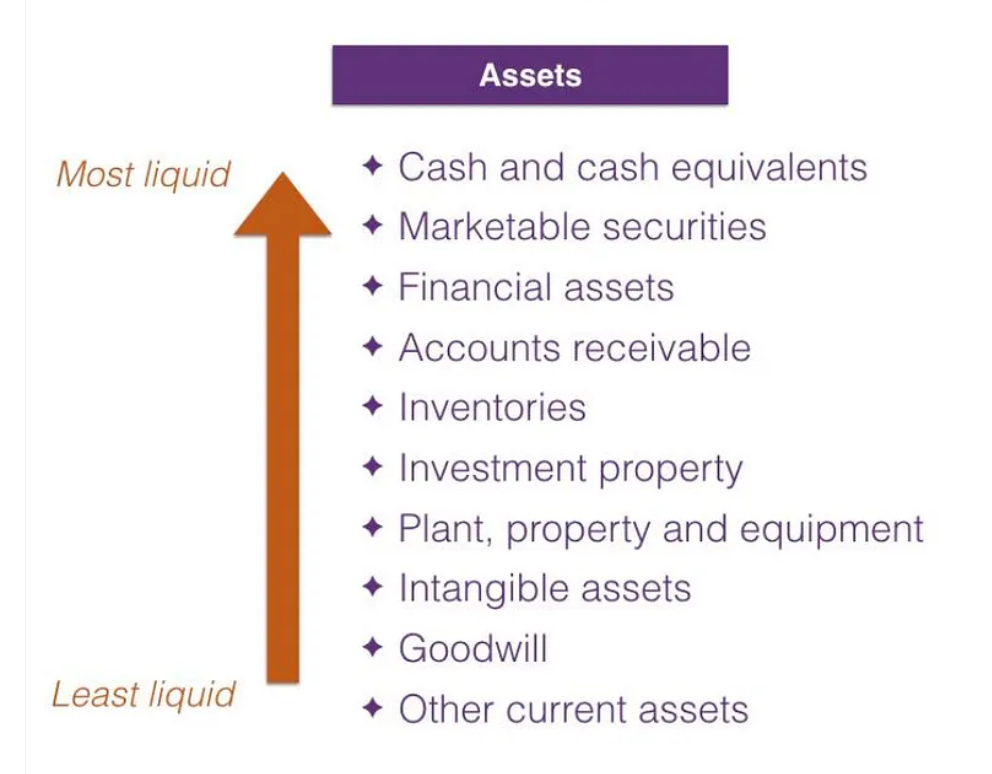

De activa van een bedrijf worden altijd gerangschikt van meest liquide naar minst liquide:

Vragen om jezelf te stellen over de activa van een bedrijf:

- Hoeveel liquide middelen heeft het bedrijf (hoe meer, hoe beter)?

- Hoeveel goodwill heeft het bedrijf (hoe minder, hoe beter)?

- Heeft het bedrijf veel immateriële activa?

Passiva

De passiva vertellen je iets over de schulden van de onderneming.

Er kan een onderscheid worden gemaakt tussen kortlopende en langlopende schulden.

Kortlopende schulden: een financiële verplichting die binnen 1 jaar moet worden terugbetaald

Voorbeelden van kortlopende schulden: kortlopende leningen en crediteuren

Langlopende schulden: schulden die over meer dan 1 jaar moeten worden terugbetaald

Voorbeelden van langlopende schulden: langlopende leningen en pensioenregelingen

Het spreekt voor zich dat je niet wilt investeren in bedrijven die te veel schulden hebben.

Net zoals de activa van een bedrijf, worden ook de passiva gerangschikt van meest liquide naar minst liquide:

Vragen om jezelf te stellen over de schulden van een bedrijf:

- Heeft het bedrijf meer kortlopende dan langlopende schulden (slecht teken)?

- Heeft het bedrijf meer liquide middelen dan kortlopende schulden (goed teken)?

- Stijgen of dalen de totale schulden? En waarom?

Eigen vermogen

Het eigen vermogen laat zien hoeveel geld de eigenaren (aandeelhouders) in het bedrijf hebben geïnvesteerd.

Je kunt het eigen vermogen van een bedrijf heel eenvoudig zelf berekenen:

Eigen vermogen = Totale activa - Schulden

In het algemeen zijn er 3 categorieën eigen vermogen:

- Geplaatst kapitaal: het geld dat aandeelhouders hebben geïnvesteerd om zich in te kopen

- Ingehouden winst: winsten die het bedrijf niet uitkeert aan aandeelhouders om opnieuw te investeren in zichzelf

- Treasury shares: cash dat het bedrijf gebruikt om eigen aandelen in te kopen

Vragen om jezelf te stellen over het eigen vermogen van een bedrijf:

- Heeft het bedrijf veel ingehouden winsten (goed teken)?

- Zijn er veel preferente aandelen (slecht teken)?

- Koopt het bedrijf eigen aandelen in (goed teken wanneer de waardering laag is)?

Ratio’s om de balans van een bedrijf te analyseren

Je hebt nu geleerd dat je moet investeren in bedrijven die financieel gezond zijn.

Ik kijk graag naar drie ratio’s om de gezondheid van een balans te bepalen:

- Interest coverage

- Netto Schulden/FCF

- Goodwill/Activa

Interest coverage

Deze ratio laat zien hoe gemakkelijk een bedrijf de rente op zijn uitstaande schulden kan terugbetalen.

Je kunt deze ratio als volgt berekenen:

Interest coverage = (EBIT / Rentebetalingen)

Hoe hoger deze ratio, hoe beter.

Ik geef de voorkeur aan bedrijven met een interest coverage van minstens 10x.

Nettoschulden / FCF

Deze ratio laat zien hoeveel jaar het zou duren voor een bedrijf om al zijn schulden af te lossen als het al zijn beschikbare vrije kasstroom zou gebruiken.

De formule voor deze ratio is heel eenvoudig:

Nettoschulden/FCF= (Netto Schulden/FCF)

Hoe lager deze ratio, hoe beter.

Persoonlijk geef ik de voorkeur aan bedrijven met nettoschulden/vrije kasstroom lager dan 4.

Goodwill / Activa

Deze ratio geeft aan welk deel van de totale bezittingen van een bedrijf bestaan uit betaalde meerwaarde bij overnames.

Ook deze formule is voor de hand liggend:

Goodwill/Activa= (Goodwill/Activa)

Hoe lager deze ratio, hoe beter.

Ik geef de voorkeur aan bedrijven met een Goodwill/Activa verhouding onder de 20%.

Conclusie

Dat was het voor vandaag. Dit is wat je moet onthouden:

- Een balans laat zien wat een bedrijf bezit en verschuldigd is.

- De balans bestaat uit drie delen: activa, passiva en eigen vermogen.

- De Interest coverage, Netto schulden/FCF en Goodwill/Activa zijn drie goede ratio’s om een balans te analyseren.

Volgende week leren we je hoe je een winst- en verliesrekening kunt analyseren.

De Kwaliteitsbelegger

De Kwaliteitsbelegger is de Nederlanstalige versie van Compounding Quality.

Momenteel is De Kwaliteitsbelegger een testproject. Bij voldoende interesse zal doorgegaan worden met dit initiatief.

Heb je interesse? Je kan je hier abonneren:

Gebruikte bronnen

- Interactive Brokers: Broker om alle transacties uit te voeren

- Finchat: Financiële date

Member discussion